こんにちは。

台東区上野で不動産問題解決コンサルティング仲介の

株式会社ユー不動産コンサルタント脇保雄麻です。

今回は、「不動産購入後にかかる税金」についてです。

不動産取得税

土地や住宅など不動産の所有権を取得したときに、その不動産の所在する都道府県が課する税金が不動産取得税です。

そこで、不動産の“取得”ということに触れておきますが、それは現実に所有権を取得することで、登記が行われたか否かには関係がありません。また、その取得の原因が売買、交換、贈与、建築等のいずれであっても課税されます。ただし、相続による取得については課税されません。

【不動産取得税計算方法】

不動産の価格(固定資産税評価額)×税率=税額

不動産の価格とは、不動産の売買金額ではなく固定資産課税台帳に記載された金額です。固定資産税評価証明書に記載された価格のこと。

不動産取得税の税率は原則4%ですが、令和3年3月31日までの取得については3%とされております。

| 種別 | 原則 | 軽減 | 対象 |

| 建物 | 4% | 3% | 令和3年3月31日までの取得 |

| 土地 | 4% | 3% | 同上 |

*住宅以外(店舗、事務所等)の建物の取得は4%

宅地等の軽減

先ほど説明のように不動産取得税は、原則として固定税評価額に税率をかけて計算しますが、

宅地評価土地の取得が令和3年3月31日までの間に行われた場合の不動産取得税の課税標準については、

固定資産税評価額の2分の1相当の額とする特例措置が認められています。

なお、宅地評価土地には、地目が宅地であるもののほか、市街化区域農地や宅地介在山林などが含まれます。

住宅家屋の軽減

自己の居住用として住宅や住宅用土地については、別途次のような軽減軽減措置が講じられています(新築住宅に関しては貸家住宅も)。

【新築住宅】

| 床面積 | 軽減額 |

| 50㎡以上(戸建以外の貸家住宅にあっては40㎡以上)240㎡以下 | 1200万円(認定長期優良住宅は1300万円) |

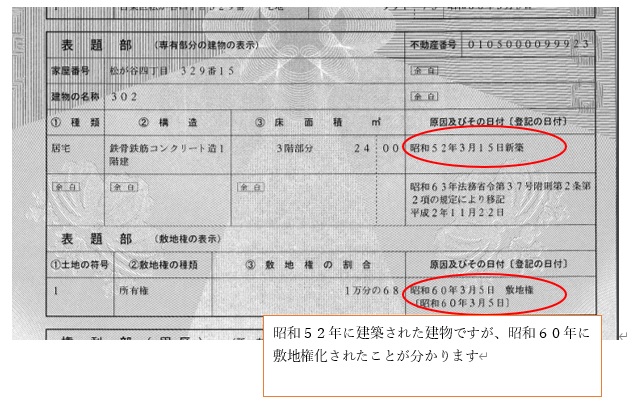

【中古住宅】

| 床面積 | 軽減額 |

|

50㎡以上240㎡以下 次の(1)から(2)のうち、いずれかに該当するもの (1)昭和57年1月1日以降新築された住宅であること。 (2)築後年数にかかわらず新耐震基準に適合することが証明されたもの又は、既存住宅売買瑕疵保険に加入しているもの |

新築された年によって下記のように軽減額がことなります。 (1)昭和50年12月31日以前→新築当時の軽減額 (2)昭和51年1月1日~昭和56年6月30日→350万円 (3)昭和56年7月1日~昭和60年6月30日→420万円 (4)昭和60年7月1日~平成元年3月31日→450万円 (5)平成元年4月1日~平成9年3月31日→1,000万円 (6)平成9年4月1日以降→1,200万円 |

土地の軽減

土地の軽減に関しては、先ほどの建物の軽減の要件を満たしている必要があります。新築住宅・中古住宅の土地ともに軽減額は下記のようになります。

| 軽減額 |

|

次のいずれかが多い方の金額 ①45,000円 ②土地1㎡の評価額×1/2×住宅の床面積の2倍(200㎡が限度)×3% |

また、住宅用の土地の軽減には下記要件を満たす必要があります。

【新築住宅の土地】

①土地を取得した日から3年以内に、その土地の上に住宅が新築された場

合(住宅を新築するのは、土地取得者本人に限らず、土地取得者から当該

土地を取得した者でも構いません。)

②新築でまだ人の居住の用に供されたことのない住宅とその敷地をその住

宅の新築後1年以内に取得した場合

③住宅の新築後1年以内にその住宅の敷地となっている土地を取得する場合

【中古住宅の土地】

①土地を取得した日から1年以内に‘その土地の上にある自己の居住用の

中古住宅(上記②の新築住宅でその新築後1年を超えているものを含みま

す。)を取得した場合

②自己の居住用の中古住宅(上記②の新築住宅でその新築後1年を超えて

いるものを含みます。)の取得後1年以内にその中古住宅の敷地となって

いる土地を取得していた場合

また、住宅に係る軽減措置は、田園型・郊外型住宅などの二戸目の住宅

にも適用されますが、避暑・避寒用といった典型的な別荘用の住宅には適

用されません。

軽減額の控除方法と申請方法

<住宅>

(住宅の評価額-控除額) ×3%=税額

<土地>

(土地の価格×1/2×3%)-控除額=税額

軽減を受けるには、その住宅の取得の日(土地の取得の日)からおおむね60日以内に都道府県税事務所に特例を受ける旨の申告をしなければなりません。この申告の際には、通常、契約書等が必要とされています。

不動産取得税は各都道府県によって控除額や手続き等が異なる場合があります。各都道府県税事務所に確認する必要があります。

<計算事例>

5000万円で自己の居住用の新築戸建を購入しました。その取得税は?

建物床面積:150㎡ 土地面積:120㎡

(固定資産税評価額)建物1400万円 土地1800万円

(建物)(住宅の評価額-控除額) ×3%=税額

床面積の要件が50㎡以上240㎡以下なので対象物件は要件に合致しております。

(建物評価1400万円 - 軽減額1200万円)×3%=6万円

(土地)(土地の価格×1/2×3%)-控除額=税額

土地の税額がまず下記計算になります。

土地評価1800万円×1/2×3%=27万円・・・・・①

次に控除額を計算します。

| 軽減額 |

|

次のいずれかが多い方の金額 イ:45,000円 ロ:土地1㎡の評価額×1/2×住宅の床面積の2倍(200㎡が限度)×3% |

上記表でイまたはロで多い金額が税額控除されますので、ロを事例から計算すると。

(土地評価1800万円÷120㎡)×1/2

×200㎡(床面積の2倍、200㎡が上限)×3%=45万円・・・②

イ:45000円

ロ:45万円

イとロを比較するとロが金額が大きいのでロの45万円が控除額になります。

土地の税額① - 控除額 ② = 税額

27万円 - 45万円 = -13万円

控除額を引くとマイナスになるので、土地の取得税がかからない問うことになります。

事例の不動産取得税は計算例ですと建物の6万円のみとなります。

株式会社ユー不動産コンサルタントでは、簡易的にローン控除の適合性やAIによる市場流通価格の妥当性を瞬時に判断する

セルフインスペクション【セルフィン】というシステムを導入しております。ご利用は無料ですのでご活用くださいませ。セルフィンを利用することによって簡易的ですが適合証明書の取得できる可能性を簡単にわかる場合があります。

利用はコチラ→【セルフィン】

築年数の古い建物の購入や中古住宅での購入に少しでもご不安がある方は

株式会社ユー不動産コンサルタントにご相談ください。

株式会社ユー不動産コンサルタント

脇保雄麻

03-5830-7600

【お問合せ】